それじゃ今回は、法律を活用してラクに借金を減らせる債務整理という手続きについて教えてあげるね。

借金もう無理!ラクして合法的に元本を減らす方法とは?

借金返済のために新たな借金を作り、気づいたときには多重債務者となってしまう人は少なくありません。

私が法律事務所に勤めていたときも、何社からも借金をして返済を続けてきた結果、ついに返済不能に陥ってしまい、思い詰めた表情で相談に来られる方はたくさんいらっしゃいました。

そして相談に来られる方の多くが、毎月滞納せずにきちんと返済しているにも関わらず借金が減らないという状態になっていました。

返しても返しても借金が減らない、その原因の多くは「利息」にあります。返済したお金のすべてが元本に充てられているわけではなく、利息の支払いにも充てられているからです。

借金が増えれば増えた分だけ利息の支払いも多くなり、なかなか元本が減らなくなってしまうのです。

そのような状態の人にご提案していた借金の解決方法が、債務整理という合法的に借金を減らせる方法です。

債務整理をすれば借金の利息がすべて免除されるので、毎月の返済負担が一気に軽くなり、返せば返す分だけ借金を減らすことが可能になります。

借金で一番つらいのは、元本が減らないこと

毎月滞りなく借金を返済しているのになかなか借金が減らない、むしろ増えていたりすることもあります。地道にコツコツ返済を続けている人にとっては本当に辛いことですねよね…。

前述の通り、借金が減らないその理由の多くは、返済したお金のほとんどが利息に充てられていることにあります。

利息というものを決して軽く見ることはできません。たとえば、年利18%で100万円を借りている場合、単純計算で年18万円もの利息が発生することになります。

利息は借金完済までかかり続けるものなので、借金を返し終わるまでの利息総額はかなり高額なものになりますし、複数社から借入れをしていると元本自体を減らすことが大変難しくなってしまいます。

おまとめローンであれば元金は減る?

借金の返済負担を軽くする方法のひとつとして「おまとめローン」というものがあります。

おまとめローンとは、複数社からの借金をひとつのローン会社にまとめるサービスのことで、借金を一本化することにより借入総額が上がって金利が安くなり、返済手数料を削減することができます。

では、今よりも金利が安くなるおまとめローンに借り替えをすれば、元本自体を減らしていくことはできるのでしょうか?

残念ながらそう簡単なものではありません。

金利が低くなっても、返済期間が延びてしまえばその分利息は増えてしまい、結果的に返済総額が増えてしまうことになるのです。

おまとめローンは「借金総額が増えて返済期間が長くなったとしても毎月の返済額を減らしたい」、そのような方に適したサービスであって、元本自体を減らせるものではないのです。

法律を利用すれば、借金を合法的に減らせる

では一体どうすれば元本自体を減らすことができるのでしょうか。

その答えは、先ほども触れた「債務整理」を行うことです。債務整理とは、民法・民事再生法・破産法といった法律で認められた借金整理の手続きのことで、この手続きによって借金を大幅に減額したりゼロにすることができます。

私が勤めていた法律事務所に相談されてきたほとんどの方が、この債務整理によって人生を再起しています。

債務整理でどれくらい利息を減らせるのか?

債務整理の手続きにはいくつかの種類があり、利息をカットできるのは任意整理という手続きになります。

任意整理とは、貸金業者と直接交渉をして利息や遅延損害金(滞納してしまった場合の損害金)をカットしてもらい、今後支払うお金をすべて元本に充てられるようにする手続きのことです。

この交渉が成功すれば、利息を支払う必要がなくなって返済総額を大きく減らすことができます。

以下は利息の計算例ですが、利息がカットされるだけで返済負担が大きく軽減されることが分かります。

- 利息の計算例

-

- 利率18%で50万円の借金がある場合、月1万円ずつ返済していくと完済までに約7年半、利息の支払額は約40万円

- 利率14%で150万円の借金がある場合、月3万5千円ずつ返済していくと完済までに約5年、利息の支払額は約60万円

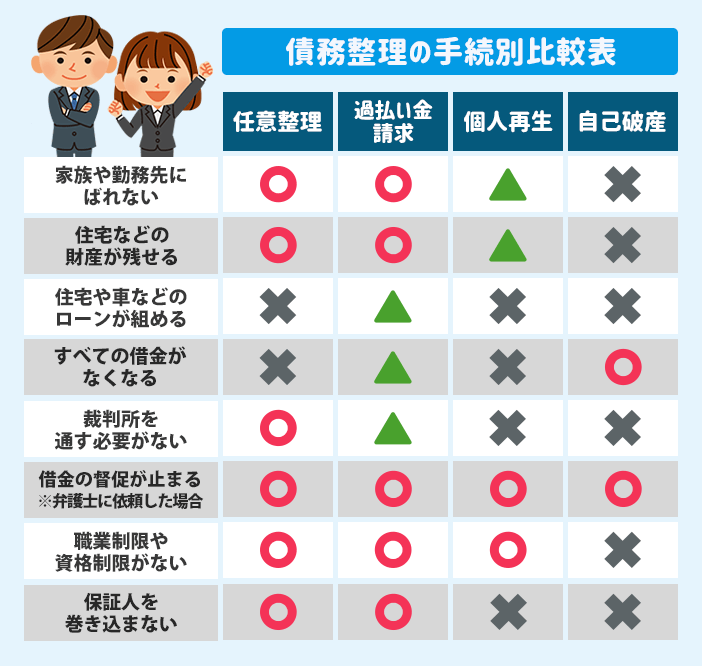

債務整理の種類と特徴

債務整理には任意整理・過払い金請求・個人再生・自己破産の4種類の手続きがあります。

それぞれにメリット・デメリットがあり、借金総額や収入などの状況によってどの手続きが最適なのかは異なります。

任意整理

前述の通り、任意整理とは貸金業者との直接交渉によって利息や遅延損害金を免除してもらう手続きのことです。交渉が成功すれば残った借金を3年~5年間の分割払いで返済していくことになります。

任意整理の一番の魅力は、利息や延滞損害金が免除されることによって、返済するお金がすべて元本に充てられるようになるという点です。

これによって、返しても返しても借金が減らないという状況から抜け出すことができます。

任意整理のメリット・デメリット

| メリット | デメリット | |

|

|

|

過払い金請求

過払い金請求とは、貸金業者に払い過ぎていた利息を取り戻す手続きのことです。

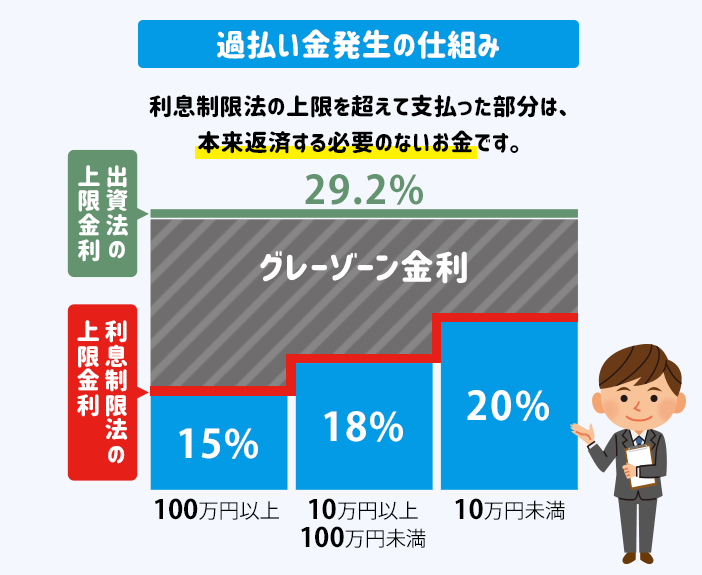

お金を貸す際の利息の上限は利息制限法と出資法によって定められていますが、かつてはこの2つの法律が定める上限金利は異なっていました。

この2つの上限金利の差分をグレーゾーン金利と言い、グレーゾーン金利で返済をした部分こそが払い過ぎていた利息になります。

完済済みの借金であっても、完済から10年以内であれば過払い金請求をすることは可能です。

返済中の借金は任意整理の手続きの一環として過払い金調査が行われることが多く、過払い金が見つかった場合は借金がチャラになるうえに手元にお金が残るケースも珍しくありません。

過払い金請求のメリット・デメリット

| メリット | デメリット | |

|

|

|

過払い金請求も任意整理と同様、貸金業者との和解交渉が必要になります。過払い金請求の実績豊富な弁護士に手続きを依頼すれば、より多くの過払い金を取り戻せる可能性があります。

個人再生

個人再生とは、裁判所に申し立てをすることによって借金の何割かを免除してもらい、残りの借金を原則3年間(最長5年間)で返済していく手続きのことです。

この手続きをしたほとんどの人が借金を5分の1程度にまで減額できます。

また、自己破産とは違って、住宅などの財産を残しながら借金を大幅に減額できるため、債務者にとってはメリットの多い手続きと言えるでしょう。

個人再生のメリット・デメリット

| メリット | デメリット | |

|

|

|

個人再生は裁判所を通して行われる手続きなので、必要書類が多く手続きも複雑なため専門的な知識が必須となります。そのため、弁護士等の専門家に依頼せずに自分で手続をするのは極めて難しいと言われています。

個人再生のメリット・デメリットはこちらのページで詳しく解説しています。

自己破産

自己破産とは裁判所を通して借金を免責してもらう手続きのことで、これによってすべての借金の支払い義務がなくなります。

ただし、自己破産の場合、ギャンブルや浪費による借金は免責が認められない(支払い義務がなくならない)可能性もあります。

また、免責が認められれば実質的にすべての借金がチャラになる代わりに、保有する財産を処分しなければいけないというデメリットもあるので注意が必要です。

自己破産のメリット・デメリット

| メリット | デメリット | |

|

|

|

借金の時効成立はほぼ不可能

ここまで紹介してきた債務整理以外で借金問題を解決できる方法があるとすれば、それは借金の時効成立によるものです。

借金の返済が苦しくなると、つい「逃げてしまいたい…」と考えてしまう方もいるかもしれません。

たしかに借金にも時効というものがあり、貸金業者からの借金の場合、返済を停止してから5年が経過すれば返済義務はなくなります。

しかし、実際のところ時効によって借金を帳消しにするのは非常に難しいと言えます。

- 時効で借金帳消しが難しい理由

-

- 督促から逃げ続けるのは困難

- 時効は延長することができる

督促から逃げ続けるのは困難

借金の返済を滞納し続けると、まず初めに督促の電話が自宅や会社に掛かってきます。それを無視していると、次は自宅に督促状が届きます。

それでも無視を続けていると、督促のために自宅訪問されることもあり、最終的には裁判所を通して強制執行をされてしまいます。

強制執行となった場合、現金・預金、給料の一部、所有する動産の一部が差し押さえられてしまい、それを借金の返済に充当されてしまいます。

もし自宅を捨てて夜逃げをしたとしても、債権者に居場所が知られてしまうため、移転先では住民票登録をすることができません。

そのことにより、健康保険証を持てない、定職に就けない、生活保護を受けられないといった様々な不都合が生じることになり、大変過酷な生活を強いられることになってしまいます。

時効は延長することができる

債権者が借金の返済を求めて訴えを起こした場合、時効のカウントは中断されてしまいます。

一旦中断されてしまうと、それまでのカウントは無効となってしまい、また一から時効までのカウントが開始されることになります。

さらに、裁判所で判決が確定した場合、時効成立までの期間が10年間延長されてしまいます。

つまり時効成立までに約15年も掛かることになり、その間、強制執行もされずに督促を拒み続けるのはほぼ不可能と言ってよいでしょう。

大切なことは早期相談・早期解決

借金の時効を成立させることは非常に難しく、様々なリスクがあることがお分かりいただけたと思います。

しかし、前述のように債務整理であれば時効成立を待たずして借金の減額や帳消しが可能になります。

債務整理は借金に苦しむ人を救済する目的で作られた制度です。国も認めているこの制度を活用して借金に悩み続ける日々に別れを告げましょう。

借金問題は放っておいても絶対に解決しません。借金を放置しておくと次第に状況が悪化して、ますます返済が苦しくなるだけです。

借金問題は病気の治療と同じです。病気になったら薬を飲んで安静にして、それでも治らない時には医者に診てもらって治療を受けます。

借金も考え方は同じで、まずはネットなどで自分で情報を探し、その情報をもとに自分だけで対処が可能か、専門家に相談するべきかを考えてみましょう。

自分ひとりでは対処できない、解決できないと思うのであれば、今すぐにでも弁護士に相談をするべきです。

大切なことは早期相談です。早期に相談することで借金地獄からの再起も早く容易になります。

早めに相談をすれば様々な解決策があったものの、相談をためらっていたばかりに残る選択肢が自己破産しかなくなるほど借金が膨れ上がってしまうことも珍しくありません。

借金の悩みは他人に相談しづらいという人も多いでしょうが、弁護士に現状を見てもらうことによって、劇的に状況が改善した方は数多く存在します。私自身、法律事務員として実際にこの目で見てきました。

これ以上傷口を広げないためにも、少しでも返済が苦しいと感じているようでしたら、一度相談だけでもされてみてはいかがでしょうか。

借金地獄にハマった人の末路、例外なくこうなります

この記事をご覧になっている方の多くが、何かしらのお金の問題を抱えていることと思います。

借金を滞りなく返済できているうちはまだ良いのですが、返済が苦しくなり、借金返済のために他の貸金業者からお金を借りてしまったら借金地獄の始まりです。

2社以上から借り入れすることを借金の自転車操業状態と言いますが、こうなると金利の返済だけで精一杯になってしまい、いつまでたっても借金そのものを減らすことができません。

借金問題にしっかりと向き合わず、その場しのぎの返済生活を続けた場合、その先は一体どうなってしまうのでしょうか。

借金総額がさらに増え、ますます苦しい生活

借金地獄に陥ると、毎月の給料の半分以上が借金返済に消えてしまうことも珍しくありません。

そうなれば、家賃、光熱費、食費といった最低限必要な生活費すら支払えなくなってしまい、日常生活を送ることさえ難しくなってしまいます。

とは言え、借金を返済しなければ督促に追われるようになり、その先には強制執行という最悪の結末が待ち受けています。

仕方なく新たに借り入れをすれば、その分また借金が増えてしまい、当然毎月の返済額も増えることになります。

少しでも返済が遅れてしまえば、延滞損害金によって、ますます借金総額が膨れ上がってしまいます。

先ほども少し触れましたが、延滞損害金とは本来返済すべき日に返済ができなかったことにより発生する貸金業者への賠償金です。

延滞損害金の利率は、大手消費者金融のほとんどが年率20%となっています。100万円の借金を1年間放置した場合、延滞損害金として20万円も請求されてしまうのです。

このように、一度借金地獄にはまってしまうと借金は雪だるま式に増え続け、それに伴い生活はますます苦しくなり、次第に首が回らなくなってしまうのです。

完全な返済不能に陥り、残る選択肢は自己破産だけ。そして家も信用も失う

借金の自転車操業状態は長く続くものではありません。次第にどこからも借り入れができなくなり、その結果、完全な返済不能に陥ってしまいます。

こうなってしまうと、残された選択肢は自己破産しかありません。

自己破産をすれば法的に借金を帳消しにしてもらうことができますが、そのデメリットを軽視することはできません。

前述のように、自己破産をしたら財産のほとんどを失うことになります。生活に最低限必要な家具・家電などを除き、自宅や車などは手放さなくてはなりません。

また、自己破産の手続きに必要な書類の中には、勤務先の会社から発行して貰わなければいけない書類もあり、そこから自己破産のことが会社にバレてしまう可能性もあります。

自己破産が会社にバレた場合、それを理由に解雇されることはありませんが、会社での信用を失うことになり兼ねません。

それだけではありません。自己破産をすると残った借金は保証人や連帯保証人に一括請求されることになります。

そのため、保証人にも大きな負担が掛かることになり、一括請求を受けた保証人も自己破産するというケースも珍しくありません。

保証人への影響に負い目を感じ、自己破産もできずに自ら人生を終えてしまう人も少なくありません。

そのような人でも、早い段階で弁護士に相談さえしていれば、自己破産以外の解決方法もあったかと思うと残念でなりません。

1日に約9人が経済苦で自ら生涯を閉じている

警視庁がまとめた資料によると、平成29年の一年間に経済的なことを理由に自らの意思で生涯を終えた人は3,464人にも上ります。

これは1日に約9人もの人が、生活苦によって自ら人生に幕を下ろしていることになります。

長期に渡り借金問題に悩まされ続けていると、精神的に追い詰められてしまい、その苦しみから解放されるならばと、つい良くないことを考えてしまうものです。

日本人は世界的に見ても真面目な人種と言われています。借りた物は返すのが当たり前、それが履行できないことに強い負い目を感じ、自ら生涯を終えてしまう人もいるのかもしれません。

しかし、どんなに借金が膨れ上がっていたとしても、債務整理であれば解決できる方法があったはずです。

債務整理は生活困窮者が生活を建て直すために作られた制度なのですから。

最初の一歩は相談、早ければ早い方が絶対いい

借金苦で人生を終えるという最悪の結果を招かないためにも、返済が困難になってきたら早めに弁護士に相談をして債務整理を検討しましょう。

「今まで借金に悩んでいた日々が何だったんだ」と思うぐらい簡単に解決できますよ。

弁護士はあなたを助けることが仕事

借金に苦しんでいる方の中には、「これぐらいの借金で弁護士に相談をしたら迷惑がられそう」などと考える方もいるようです。

しかし、そのようなことは決してありません。

弁護士は借金問題を抱える人を救済するのが仕事なのです。借金の額に関係なく債務整理の手続きから問題解決後の生活再建までを全力でサポートしてくれるはずです。

貸金業者が金貸しのプロであるならば、こちらも借金問題のプロである弁護士を味方につけて、和解交渉を有利に進めて貰いましょう。

そのために弁護士は存在しているのですから、遠慮することなく何でも相談されてみてください。

相談することで状況は改善する、悪くなることは決してない

弁護士に相談をして現状を見てもらうことにより、信じられないくらい状況が改善されることがあります。

「任意整理なら利息カットで返せば返すほど借金が減っていく」

「過払い金が見つかれば払いすぎたお金が戻ってくる」

「個人再生なら自宅を残したまま借金を1/5にまで減らせる」

弁護士に相談をすれば、これらのことが現実となる可能性が高いのです。

これらは法律の専門家である弁護士だからこそ提案できる借金問題の解決方法です。素人ひとりでこれらを考えて対処することは至難の業と言って良いでしょう。

もちろん、弁護士も相談に来られたすべての人に債務整理を提案するわけではありません。

債務整理によるメリットよりもデメリットの方が大きい場合は、家計の見直しなど、別の解決方法を提案してくれます。

そして、借金がどれくらいにまで増えてしまったら債務整理をすれば良いのか、といった今後の見通しも具体的に教えてくれます。

先の見えない借金地獄から抜け出すための筋道を何らかの形で示してくれますので、悶々とした日々にきっと希望を見出すことができるはずです。

誰かが解決してくれるわけではない、あなた自身が最初の一歩を踏み出す必要がある

ここまでお読みいただければ、弁護士への相談で借金問題は解決へ向かうということがお分かりいただけたと思います。

借金問題は誰かが勝手に解決をしてくれることはありません。あとはあなた自身が最初の一歩を踏み出せるかどうかの問題です。

たしかに借金のことは人に言えない悩みですし、弁護士と言えばお堅いイメージがあって相談しづらいという気持ちはわかります。

ですが、弁護士と共に借金に悩む多くの方々と接してきた私から言わせていただくと、それは要らぬ心配かと思います。

法律家である弁護士と言えど、本当に普通の人がほとんどです。最近では弁護士がTV出演しているのをよく目にしますが、お堅いイメージとはかけ離れていませんか?

さすがに弁護士全員があのような朗らかなタイプとは言いませんが、ほとんどの弁護士があんな感じといったイメージで相談されてみてください。絶対に後悔はしないはずです。

現に、最初は重たい表情で相談に来られた方も、弁護士に借金の解決プランを提示してもらうことによって、ほとんどの人が晴々とした表情でお帰りになっていましたよ。

あなたもそうなれるかどうかは、最初の小さな一歩を踏み出せるかどうか、ただそれだけの問題なのです。

債務整理のよくある質問

債務整理でよくある質問についてまとめました。

弁護士費用はどれくらいかかるの?

どこの法律事務所に依頼をするかによって異なります。

弁護士費用には大きく分けて着手金・報酬金・減額報酬金の3つがあり、それぞれの費用の相場は以下の通りです。

| 任意整理 | <着手金>1社あたり2万円~5万円 <報酬金>1社あたり2万円~5万円 <減額報酬>減額分の10%程度 |

|

| 過払い金請求 | <着手金>1社あたり1万円~2万円 or 無料 <報酬金>1社あたり2万円以下 <減額報酬>回収額の20%~25% |

|

| 個人再生 | <着手金>1社あたり20万円〜30万円 <報酬金>1社あたり20万円〜30万円 <減額報酬>0円 |

|

| 自己破産 | <着手金>1社あたり20万円〜30万円 <報酬金>1社あたり20万円〜30万円 <減額報酬>0円 |

|

最近では多くの事務所が弁護士費用の分割払いに対応しています。

また、弁護士に依頼をした時点で貸金業者へ返済する必要がなくなるので、それまで返済に充てていたお金を弁護士費用として貯めておくことができます。

そのお金を基にした無理のない弁護士費用の支払計画を考えてくれますので、いま手持ちのお金がない人でも安心して弁護士に依頼ができます。

債務整理をしたら家族や会社にバレるの?

バレる可能性があるとすれば、個人再生と自己破産です。

いずれの手続きにもいくつかの必要書類がありますが、その中でも以下の書類から家族や会社にバレてしまう可能性があります。

家計収支表

家計収支表には世帯全員分の給与、食費、高熱費、保険料などを記載しなければいけないため、家族に内緒で作成するのは難しいかもしれません。

収入証明書

収入証明書は、自分のものだけでなく配偶者が仕事をしている場合は配偶者のものも提出する必要がありますので、そこでバレてしまう可能性があります。

退職金見込額証明書

退職金見込額証明書は勤務先の会社から取得することになりますが、一般的にこの書類を発行申請する場合、その多くが債務整理することを目的としているため、会社から怪しまれる可能性があります。

借金返済、もう無理!と感じたときの借金減額方法まとめ

今回は法律を利用した借金の減額方法についてまとめてみました。

- 本記事のポイント

-

- 債務整理は合法的に借金を減らせる

- 借金の時効成立は至難の業

- 借金地獄に陥ると自ら人生を終えてしまう人もいる

- 弁護士への相談は早い方が良い

今回ご紹介した債務整理であれば、今あなたが抱えている借金問題はおそらく解決できることでしょう。

私自身、借金に悩む数多くの方々と接したきた経験から、このことは自信を持って言えます。

しかし、債務整理で借金問題を解決できたとしても、決してそこで気を緩めてはいけません。むしろこれまで以上に気を引き締めなければいけません。

ここで安心してしまい、これまでの借金に苦しめられた日々を忘れてしまえば、また元の借金地獄の生活に戻ってしまう可能性があります。

弁護士に依頼をしてせっかく返済負担が軽くなったのですから、弁護士の指示に従って最後までしかっりと返済をしていきましょう。

借金完済を成し遂げた時こそが本当に安心できる時です。

そのような日をこの記事を読まれたひとりでも多くの方が迎えられることを願っています。

たくさんの人が無料減額診断で解決への第一歩を踏み出しています

借金問題に毎日悩まされ、なんとか解決したいけど誰にも相談できない…そのような人には、弁護士による借金の無料減額診断をお勧めしています。

無料減額診断では、借入れ状況やお住まいの地域等から、あなたに最適な借金の解決方法をアドバイスしてくれます。

実際に多くの方が弁護士に無料診断をしてもらうことにより、借金問題から解放されています。

そしてほとんどの方が声をそろえて言うのが、「こんなに簡単に解決できるのなら、もっと早く相談しておけば良かった」という事です。

借金問題は悩んでいる間にも利息や延滞金が増え続け、どんどん状況が深刻化していきます。

まずは匿名で自分の状況を診断してもらい、1日も早く解決へ向けた第一歩を踏み出す事をお勧めします。