借金を減額したい!

借金問題にお悩みの方であれば、一度はお考えになったことがあるのではないでしょうか。

とは言え、お金の悩みは他人には相談しにくいもの。良い解決方法がわからずに、新たな借金を繰り返して多重債務に陥ってしまう人も少なくありません。

しかし、実際のところ借金問題を解決することはそれほど難しいことではないのです。正しい知識を身につけて適切な対応をすれば、借金の減額はもちろん、借金を帳消しにして払い過ぎていたお金を返してもらえる可能性すらあるのです。

借金を減額する4つの方法

管理人がオススメをする借金の減額方法は、合法的に借金を減額できる債務整理という方法です。

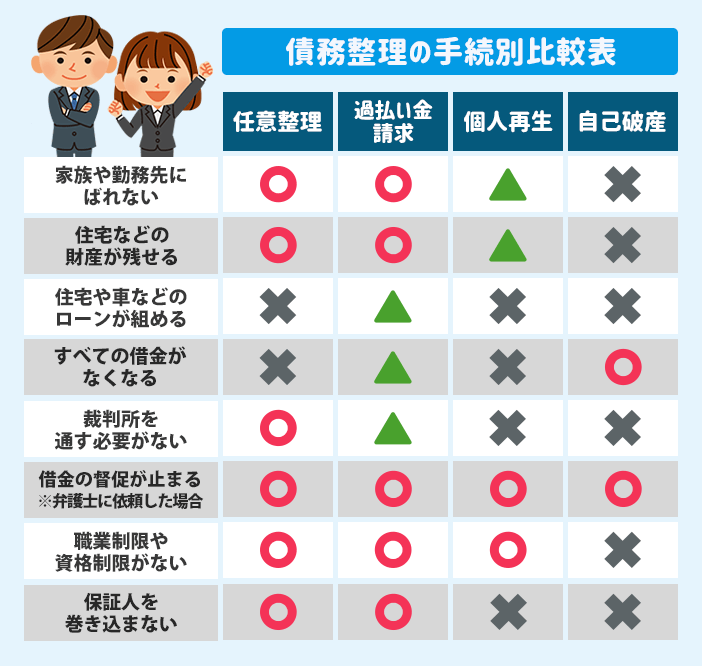

債務整理には、「任意整理」「過払い金請求」「個人再生」「自己破産」の4つの方法があり、これらは国も認めている借金減額のための公的な手続きになります。

どの方法も弁護士に依頼をして手続きをするのが一般的で、弁護士に依頼をすれば、貸金業者に「弁護士が代理人になりました」という通知文(受任通知)が送付されるので、それによって借金の督促が即座にストップします。

それでは、債務整理による借金を減額する4つの方法について詳しくみていきましょう。

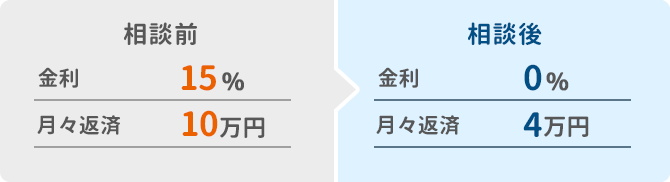

利息カットで無理なく返済「任意整理」

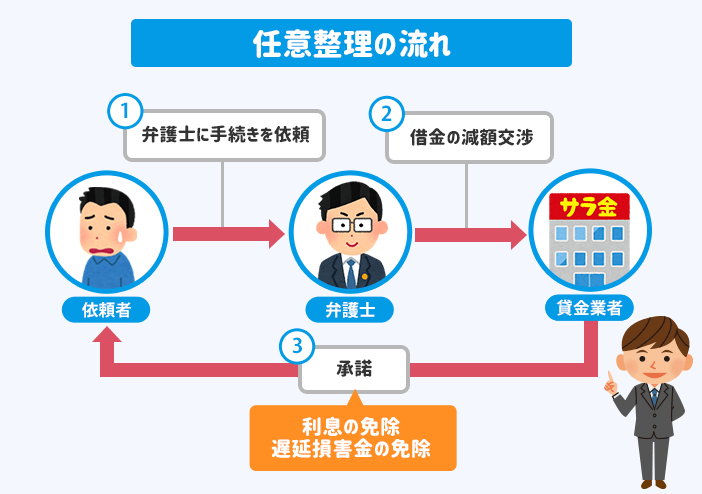

任意整理とは、貸金業者との直接交渉によって、利息や遅延損害金(返済を滞納してしまった場合の損害金)を免除してもらい、残った借金を3年~5年の分割払いで返済していく手続きのことです。

それに利息の支払いがなくなるから、結果的に借金の返済総額が大幅カットになることも珍しくないんだよ。

任意整理は裁判所を介す必要がないので、手続きが簡単で短期間(およそ2~6ヶ月)での解決が見込めます。

また、家族や会社に知られにくいというメリットもあるため、債務整理の中で最も利用者が多い手続きになります。

任意整理のメリット・デメリット

| メリット | デメリット |

|

|

任意整理をする場合、一般的には弁護士に依頼をして貸金業者と交渉を進めていくことになります。借金減額交渉の詳細は以下のページをご覧ください。

弁護士費用の心配をされる方も多いですが、当サイトに掲載している弁護士事務所なら後払いにも対応していますので、いま手元にお金がない方でも安心して依頼をできます。

借金がゼロになりお金が増えることもある「過払い金請求」

過払い金請求とは、払い過ぎていた利息分を取り戻す手続きのことです。

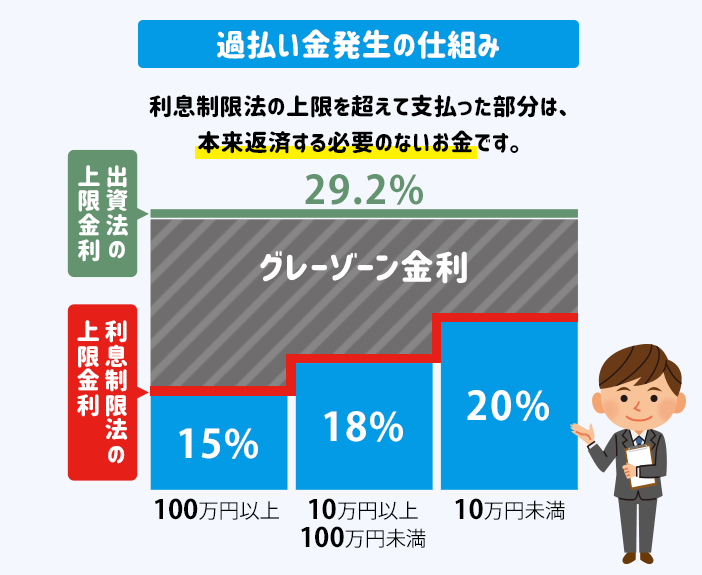

現在でこそ、この2つの法律の金利上限額は同じだけど、以前は出資法の方が高く設定されていたんだ。

だから大手消費者金融のほとんどが利息制限法の上限を超える利息を取っていたんだよ。

長期に渡って返済を続けている方は、過払い金請求によって借金がゼロになるうえに手元にお金が残せる可能性があります。

過払い金請求のメリット・デメリット

| メリット | デメリット |

|

|

すでに借金を完済している方でも、完済から10年以内であれば過払い金請求は可能ですので、心当たりの方はお早めに弁護士等に相談するようにしましょう。

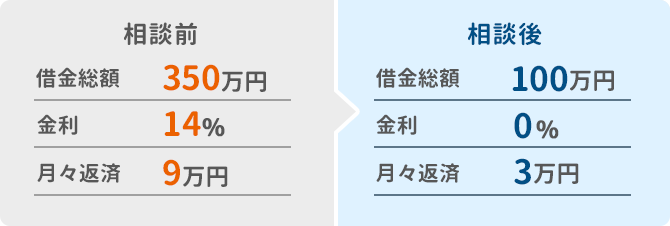

借金を大幅に減額できる「個人再生」

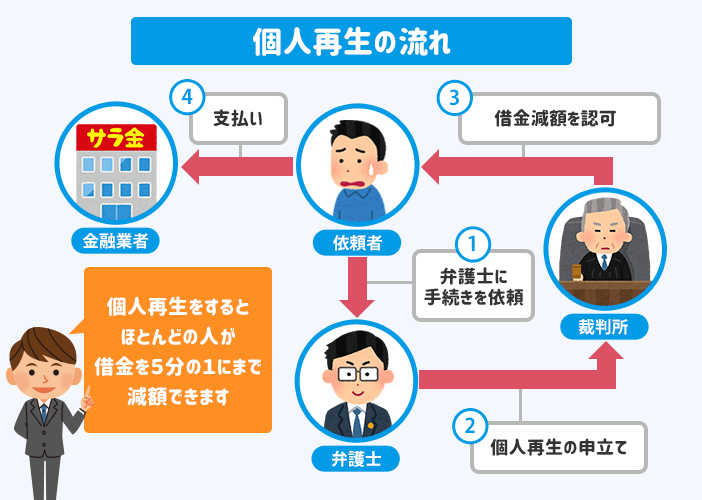

個人再生は、裁判所を介して借金の何割かをカットしてもらい、残りの借金を3年~5年で返済していく手続きのことです。

裁判所を介すことで強制的に借金が減額されるので、「任意整理で貸金業者との交渉が決裂した」「利息カットや毎月の返済額を減らすだけでは負担が減らない」という方にオススメの手続きです。

個人再生は住宅や車などの財産を残しながら借金を大幅に減額できるのが大きな特徴です。

個人再生のメリット・デメリット

| メリット | デメリット |

|

|

個人再生は裁判所を介して行う厳格な手続きのため、必要書類が多く手続きも複雑です。債務者自身で行うことは非常に困難ですので、弁護士に依頼をして手続きを進める必要があります。

すべての借金がゼロになる「自己破産」

債務整理の中で最も耳にする機会が多いのが自己破産ではないでしょうか。

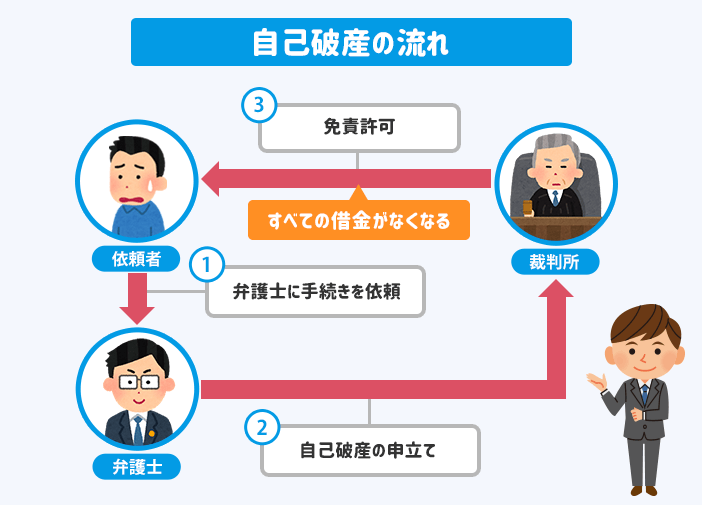

自己破産とは、裁判所を介して借金を免責してもらう(支払い義務をなくしてもらう)手続きのことで、実質すべての借金がチャラになります。

家財道具を没収されるとか、子供の結婚・就職に影響するとかって聞いたことがあるけど…

いくつかの資格が停止される、ブラックリスト登録されるなどのペナルティはあるけど、他の方法では借金問題を解決できなければ自己破産も前向きに検討するべきだね。

自己破産のメリット・デメリット

| メリット | デメリット |

|

|

なお、自己破産の場合、ギャンブルや浪費による借金は免責が認められない可能性もあるので注意が必要になります。

自己破産に踏み切るべきか、他の方法を検討するべきかは、弁護士と十分に相談することをオススメします。

借金はいくら減額できるのか?

続いては、実際にどれくらい借金を減らせるのかをみていきましょう。

管理人が法律事務所に勤務していた時に扱った事例を、借金の減額方法別にご紹介していきます。

任意整理をすると、どれくらい借金を減額できるの?

80万円の借金減額に成功した事例

Kさん(30代・男性)

借金の理由:ギャンブル、浪費

借り入れ業者数:4社

| 任意整理前 | 任意整理後 | |

| 借⾦総額 | 140万円 | 60万円 |

| 毎月の返済額 | 4万円 | 1万6,000円 |

任意整理前の状況

Kさんはギャンブルと車の改造が趣味で、独身時代から多額のお金を注ぎ込んできました。

特にギャンブルではパチンコと競馬に熱中してしまい、 負けが続くと消費者金融に借り入れをするようになってしまいました。

いつかは負け分を取り戻せると信じて借り入れを続けた結果、気が付けば合計4社から140万円の借金をしてしまい、毎月4万円の返済を続けていました。

任意整理をした結果

消費者金融との交渉の結果、利息を免除してもらい、借金総額も80万円の減額に成功、月々の返済も1万6,000円となり、返済の負担が大幅に軽減されました。

借金減額「成功のポイント」

利息と損害遅延金をカットした

返済を全て元金に充てることができ、支払い総額を大きく減らせました

月々の返済額を減らした

借金を長期の分割払いにして、月々の返済額を減らせました

過払い金請求で、どれくらい借金を減額できるの?

410万円の過払い金が返還された事例

Oさん(40代・男性)

借金の理由:浪費、生活費

借り入れ業者数:3社

| 過払い金請求前 | 過払い金請求後 | |

| 借⾦総額 | 250万円 | 410万円の過払い金が返還 |

| 毎月の返済額 | 8万円 | 0円 (借金完済 +160万円) |

過払い金請求前の状況

Oさんは外資系IT企業の営業課長。若手時代から営業成績も良く、同年代よりも多くの給料を貰っていました。

そんなOさんには浪費癖があり、20代の頃からお金が足りなくなるとためらいなく消費者金融から借り入れをしていました。

以前は歩合のついた給料も高額安定で返済に困ったことはありませんでしたが、40歳になった頃から会社の業績不振により月給も下がり、返済も滞りがちになりました。

過払い金請求をした結果

一番古い消費者金融との取引は20年以上にもなるOさん。

弁護士が過去の取引履歴を基に計算し直したところ、なんと約410万円もの過払い金があることがわかりました。

返還された過払い金により、借金完済のうえ、手元には約160万円の現金が残り、Oさんは「長い間かけて預金していたようだ」と喜んでいました。

借金減額「成功のポイント」

長期に渡り借金をしていた

違法金利に罰則規定がなかった20年以上前もから借金を続けていたため、多額の過払い金が発生していました

過払い金額が借金残額を超えていた

借金残額よりも支払い過ぎたグレーゾーン部分の方が高額だったため、借金完済で手元に現金が残りました

なお、過払い金の請求には時効があり、最後に借り入れ・返済をした日から10年が経過してしまうと消滅してしまうの注意が必要です。

また、過払い金が発生しているかを調べるためには、専門の知識がないと難しいケースが多いため、過払い金請求に精通した弁護士への無料相談をオススメします。

個人再生をすると、どれくらい借金を減額できるの?

440万円の借金減額に成功した事例

Sさん(50代・男性)

借金の理由:住宅ローン、生活費

借り入れ業者数:9社

| 個人再生前 | 個人再生後 | |

| 借⾦総額 | 550万円 | 110万円 |

| 毎月の返済額 | 20万円 | 約3万円 |

個人再生前の状況

Sさんは二人目の子供が生まれると同時にマイホームの購入を決意。

頭金を捻出するために消費者金融から200万円を借り入れました。

奥さんと共働きを想定した住宅ローンの支払い計画を立てていましたが、奥さんが体調を崩し働くことができなくなってしまいました。

子供の成長と共に生活が苦しくなり、徐々に借金を重ねていき、気がづいた時には住宅ローンを除いた借金が550万円にもなっていました。

個人再生をした結果

マイホームだけは絶対に手放したくないと考えていたSさんの希望通り、マイホームは残しつつ、借金総額の約80%にあたる440万円もの借金減額に成功しました。

また、残った借金も3年間の分割払いとなり、無理のない返済プランを立てることができました。

借金減額「成功のポイント」

今後も継続した収入が見込めた

個人再生の要件として、サラリーマンのように継続した収入を得る見込みが求められます

住宅は手放したくなかった

自己破産をすれば借金と共に住宅もなくなるため、個人再生で住宅ローン以外の借金を大幅に減額しました

自己破産をすると、どれくらい借金を減額できるの?

640万円の借金がゼロになった事例

Nさん(40代・男性)

借金の理由:教育費、生活費

借り入れ業者数:7社

| 自己破産前 | 自己破産後 | |

| 借⾦総額 | 640万円 | 0円 |

| 毎月の返済額 | 20万円 | 0円 |

自己破産前の状況

不動産関係の会社に営業職として勤務していたNさんでしたが、会社の業績悪化によりリストラにあってしまいました。

新しい会社に勤め始めるも収入は激減、奥さんのパート代と併せても生活費とお子さん二人分の教育費が厳しく、消費者金融から借り入れをするようになりました。

また、リストラ前にも接待費や交遊費で借り入れをしていたNさん。

子供の成長と共に借金も膨れ上がり、次第に借金の自転車操業状態となってしまいました。

自己破産をした結果

賃貸住宅に暮らしていたため、大きな資産の処分もなく借金660万円をなくすことができました。

また、全ての借金から開放されたため、毎月の給料を全部家庭に入れられるようになりました。

借金減額「成功のポイント」

免責不許可事由に該当しなかった

ギャンブルや浪費などで借金を作った場合、免責が認められず借金がゼロにならないことがあります

大きな資産を持っていなかった

マイホームや自動車といった大きな資産がなかったため、自己破産によるデメリットに大きな抵抗がありませんでした

自分に合った借金減額方法を知るには?

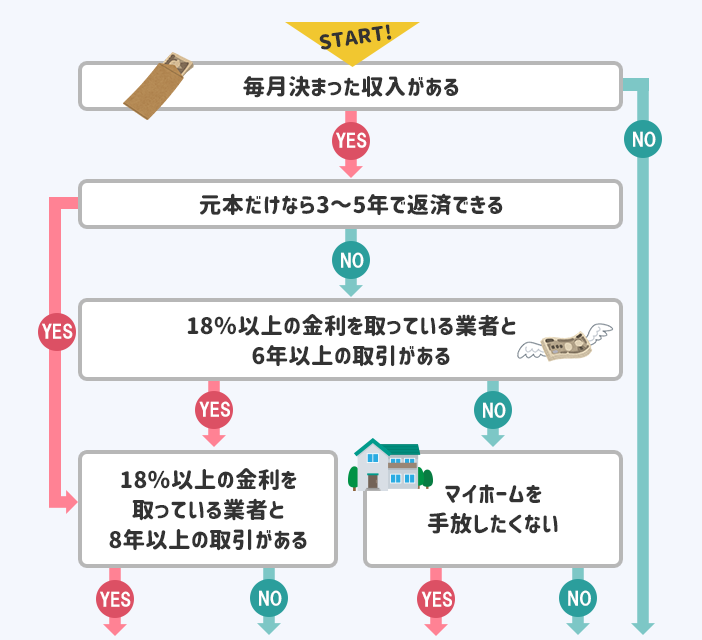

YES・NOで答える借金減額かんたん診断

任意整理に向いている人

銀行系の大手消費者金融からの借り入れがメインの人

任意整理はあくまで「貸金業者との和解交渉」になるので、貸金業者が和解に応じてくれるかが重要となります。

一般論にはなりますが、全国展開している消費者金融、中でも銀行系の消費者金融は3年(36回払い)~5年(60回払い)の長期分割交渉などに応じてくれる傾向にあります。

「借金総額÷36」の金額を毎月返していける人

債務整理で和解できる分割回数は、通常36回~60回となります。

つまり、一番少ない分割回数である36回払いが可能かどうかが任意整理を選択する1つの目安となります。

借金の原因がギャンブルや浪費の人

任意整理の場合、他の債務整理方法と違って借金の原因は問題とされません。

借金の原因がギャンブルや浪費であるために、自己破産などでは借金問題を解決できない人は任意整理も検討してみましょう。

過払い金請求に向いている人

平成22年6月17日以前に借り入れを始めた人

先にご説明した通り、かつて貸金業者の多くはグレーゾーン金利と呼ばれる利息制限法の限度を超えた金利でお金を貸していました。

平成22年6月18日の法律改正によりグレーゾーン金利が完全撤廃されましたが、それ以前に借り入れ、返済をしていた人は、払い過ぎた利息分を過払い金として取り戻せる可能性があります。

最後に借り入れ・返済をした日から10年経過していない人

過払い金請求の時効は最後に取引(借り入れ・返済)をした日から10年です。

借金を完済した方でも、最後に返済をした日から10年が経過していなければ過払い金を取り戻せる可能性があります。

個人再生に向いている人

今後もある程度安定した収入が見込める人

個人再生は裁判所を介して借金を減額し、残った借金を3年~5年に分割して支払っていく手続きであるため、給与明細等により継続的な収入があることを証明する必要があります。

住宅を手放したくない人

通常、住宅ローンが残っている状態で自己破産の手続きをしようとすると、原則、住宅は手放さなくてはなりません。

しかし、特例として個人再生では、住宅ローンは減額せず今まで通りに支払い続け、他の借金だけを減額して分割払いしていくことが認められているのです。

住宅を手放さずに借金の大幅な減額が見込めるので、自己破産だけは避けたいという人にオススメです。

保険の外交員、警備員、宅建主任者、古物商などの人

自己破産では、手続きに入ると免責(借金を返さなくても良い状態)が認められるまでの間、就業できなくなる職業があります。

保険の外交員、警備員、宅建主任者、古物商などがこれにあたります。

しかし、個人再生ではこのような就業制限は一切ないので、職業を問わずに手続きを利用することができます。

借金の原因がギャンブルなどの人

自己破産では、借金の原因がギャンブルや浪費、クレジットカードで購入したチケットの換金目的などであった場合、免責されない可能性もあります。

しかし個人再生では、借金の原因を問われることはありませんので、自己破産が難しい場合の人でも個人再生であれば手続きできる可能性があります。

自己破産に向いている人

借金をゼロにしたい人

自己破産の最大のメリットは、全ての借金の支払い義務がなくなる点です。

免責を受けることによって債権者が取立てをできなくなり、借金の督促や支払いに追われる日々から抜け出せます。借金の返済義務がなくなるので実質上、借金がゼロになります。

無職など支払い能力がない人

任意整理や個人再生では、借金の減額はできるものの、残った借金を分割して支払っていく必要がありますので、収入がない人には向かない手続きとなっています。

しかし、自己破産では、免責が認められればその後の支払い義務はなくなりますので、収入のない方にとって有効な手続きと言えます。

手放す資産のない人

自己破産をすると、財産のほとんどを手放さなくてはなりません。

日常生活に必要な家財や最低限の現金は残せますが、不動産や自動車などの高額な資産は手放さなければならないので、そのような資産がない人の方が自己破産には向いています。

借金総額が大きい人

個人再生では借金総額の上限が5,000万円までとなっていますが、自己破産には上限がなく、借金がいくらであろうと手続きが行えます。

個人再生では解決できないくらい借金総額が大きい場合は自己破産の検討をオススメします。

連帯保証人を立てていない人

連帯保証人を立てて借金をしている場合、自己破産を行うとその支払い義務が連帯保証人へと移行します。

そのため、最低限の礼儀として自己破産前に連帯保証人に相談する必要があります。

しかし、連帯保証人を立てていなければ、その手間がなくなるので自己破産の手続きを進めやすくなるでしょう。

借金減額のQ&A

借金減額はいくらからできるの?

必ずしも「借金総額が○○万円以上なければ減額できない」といった明確な基準はありません。

債務整理を検討する際に重要なことは、収支のバランスです。

毎月の返済額が収入の3分の1となっている場合は、借金の自転車操業状態になっている可能性が高いので、債務整理による借金減額を検討したほうがよいでしょう。

債務整理をするとブラックリストに載るの?

過払い金請求以外の手続きをするとブラックリストに載ってしまいます。

借金問題におけるブラックリストとは、全国銀行個人信用情報センター(KSC)、株式会社 シー・アイ・シー(CIC)といった信用情報機関に、債務整理などの情報が掲載されることを意味しており、実際にブラックリストなるものが存在するわけではありません。

ブラックリストに載った場合、クレジットカードを作れない、新たな借金ができないといった制限が発生しますが、一般的には5年程度で制限解除となることが多いです。

家族や会社に知られずに借金減額できるの?

債務整理の種類によります。

知られにくいのは任意整理で、知られる可能性が高いのは個人再生と自己破産です。

まず任意整理は、裁判所を介さない手続きのため、個人再生や自己破産に比べると必要書類は少なく手続きも簡単なため、知られる可能性は低くなります。

一方、個人再生や自己破産では、源泉徴収表や退職金額証明書など、会社で発行する書類が必要になるケースがありますので、そこで職場に知られる可能性が出てきます。

また、任意整理の場合、弁護士に依頼をすれば貸金業者との連絡窓口となってくれるので、貸金業者から自宅に電話が掛かってきたり郵便物が届くこともないので、家族に知られにくいと言えます。

しかし、個人再生や自己破産の場合は、裁判所を介した手続きとなるため、裁判所から自宅に電話が掛かってくることがあります。

また、個人再生では住宅以外の資産、自己破産では所有するほとんどの資産を手放さなくてはならないため、家族に知られずに手続きをすることは難しいと言えるでしょう。

住宅ローンや車のローンは組めなくなるの?

ローンが組みにくくなる期間はありますが、絶対に組めないわけではありません。

先にご説明した通り、債務整理をすると信用情報機関に事故情報として登録されます。

登録の期間は債務整理の種類や信用機関によって異なりますが、一般的に5年間は事故情報が消えないケースが多いので、その期間中はローンを組める可能性は低いでしょう。

たくさんの人が無料減額診断で解決への第一歩を踏み出しています

借金問題に毎日悩まされ、なんとか解決したいけど誰にも相談できない…そのような人には、弁護士による借金の無料減額診断をお勧めしています。

無料減額診断では、借入れ状況やお住まいの地域等から、あなたに最適な借金の解決方法をアドバイスしてくれます。

実際に多くの方が弁護士に無料診断をしてもらうことにより、借金問題から解放されています。

そしてほとんどの方が声をそろえて言うのが、「こんなに簡単に解決できるのなら、もっと早く相談しておけば良かった」という事です。

借金問題は悩んでいる間にも利息や延滞金が増え続け、どんどん状況が深刻化していきます。

まずは匿名で自分の状況を診断してもらい、1日も早く解決へ向けた第一歩を踏み出す事をお勧めします。